今回の「エコなニュース」は、銀行・証券・信託を自前で保有する唯一の邦銀グループ、株式会社みずほフィナンシャルグループ様の取り組みをご紹介。

株式会社みずほフィナンシャルグループ様では、「<みずほ>エコサイクル」や「環境都市開発プロジェクト」など、数多くの取り組みをなさっているようです。その詳細は、どのようなものなのでしょうか。

コーポレート・コミュニケーション部 CSR推進室 室長 佐古智明様

早速ですが、よろしくお願いいたします。

環境に関する取り組みを始めたきっかけをお聞かせください。

2000年9月にみずほグループはスタートし、2002年4月に、株式会社みずほ銀行や株式会社みずほコーポレート銀行などが誕生しました。

<みずほ>(※以下、株式会社みずほフィナンシャルグループおよび国内の主要グループ会社12社をこのように表記)は、ご存知の通り、株式会社第一勧業銀行と株式会社富士銀行、株式会社日本興業銀行の3行が統合して創設された金融グループです。実は、統合当初から環境問題に取り組んでいくことは、企業活動において必須の要件だという認識を持っていました。

<みずほ>における最上位の規程として、発足時に経営や業務上の決定などの際に拠り所となる「みずほの企業行動規範」を定めています。「みずほの企業行動規範」は基本方針と基本姿勢、行動指針から構成されますが、基本姿勢のなかでも“環境問題への取り組みは企業の存立と活動に必須の要件であることを認識し、自主的、積極的に行動します”と明示しています。

その意味では、<みずほ>が誕生した当初から積極的に環境問題に取り組むことを決めていたと言えます。

「みずほ企業行動規範」に基づいて、さまざまな環境ビジネスへのサポートを行っているようですね。「<みずほ>エコサイクル」についてお聞かせください。

<みずほ>では、環境への取り組みを大きく3つに分類して考えています。

1つ目は、本業を生かした環境保全に貢献する商品・サービスの提供です。2つ目が、事業活動を行うなかでの環境負荷低減活動、3つ目が、従業員などに対する環境啓発活動です。この3つの柱で最も力を入れているのが、1つ目の環境ビジネスへのサポートです。

私たちのような金融グループは、メーカーとは異なり省エネ製品自体をつくることはできません。しかし、お客さまの環境問題に対する取り組みを、お手伝いさせていただくことはできます。

企業の場合は環境配慮型設備への投資、個人の方ならばエコ住宅へのリフォームなどに資金が必要となります。そのため、金融機関としてのサポートは、環境問題への貢献に大きな意味のあることだと思います。

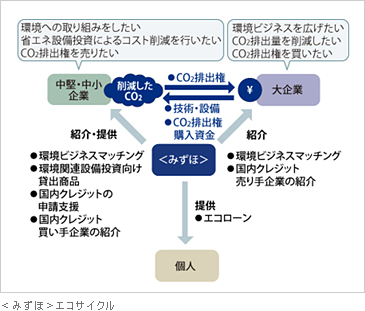

みずほ銀行では、環境経営や環境関連ビジネスに取り組む企業だけでなく、環境問題に取り組む個人のお客さまにも環境配慮に繋がる商品・サービスを提供し、CO2排出量削減の輪を社会全体へ広げていく取り組みである「<みずほ>エコサイクル」を展開しています。

大企業は技術力や資金力があり、環境問題に積極的に取り組んでいるところも多く、自社の技術を活かしたビジネスの拡大やCO2排出権購入などのニーズがあります。中堅・中小企業では必要性を感じてはいるものの、技術的・資金的な問題から環境対策を行うのが難しいこともあります。また、環境への取り組みを進めたくても、どのようにすればいいのか分からない企業があるかもしれません。そのようなさまざまなニーズに対し、<みずほ>は大企業と中堅・中小企業の双方に対して、適切なビジネスマッチングやコンサルティングサービスの提供、資金面でのサポートを行っています。

例えば、私たちはお客さまのニーズを十分に把握したうえで、ビジネスマッチングやコンサルティングをさせていただいております。大企業と中堅・中小企業、あるいは中堅・中小企業同士のビジネスマッチングは、幅広い顧客層を持つ<みずほ>の特徴的なサービスのひとつです。

また、「<みずほ>エコサイクル」の特徴として、「国内クレジット制度」を活用している点があげられます。「国内クレジット制度」とは、大企業などによる技術・資金等の提供を通じて、中堅・中小企業が行ったCO2排出量削減の取り組みによる温室効果ガス排出削減量を認証し、大企業などはその成果を「クレジット(排出権)」として購入し、自主行動計画や試行排出量取引スキームの目標達成等のために活用できる制度です。<みずほ>エコサイクルでは、エコローンの利用件数など、個人のお客さまへ提供しているサービスの一定要件に基づいて、みずほ銀行がクレジットを買い取り、国へ無償で譲渡する取り組みを行っています。

2009年8月に、みずほ銀行は「<みずほ>エコサイクル」という環境ビジネスに関するコンセプトを発表し、積極的に取り組みを進めて来ました。多くのお客さまに商品やサービスをご利用いただき、CO2排出量削減の“輪”は着実に社会全体に広がっていると感じています。

「<みずほ>エコサイクル」のなかに、「みずほエコアシスト」と「みずほエコアシスト<プラス>」という商品がありますが、これらはどのような点で異なるのですか。

「みずほエコアシスト」は、「環境に配慮した経営を行っている」「環境良化・改善のための設備投資を計画している」企業の運転資金・設備資金ニーズに対応して、みずほ銀行独自の環境基準で「エコ認定」を行い、その結果に応じ柔軟な金利設定を可能とする環境配慮型融資商品です。

それに対し、「みずほエコアシスト<プラス>」は、グループ会社であるみずほ情報総研が開発した独自の環境格付「みずほエコグレード」によりお客さまの環境配慮型経営の状況を評価しその評価結果に応じて融資条件を設定します。評価は、「リスク(環境リスクへの対応)」と「チャンス(環境ビジネスへの取り組み)」の両面からお客さまの環境力全体について行います。

「みずほエコアシスト<プラス>」の方が、融資の審査基準は厳しいと言えるのでしょうか。

どちらか一方の審査基準が厳しいということではありません。

例えば、環境配慮型設備の導入を検討している、中堅・中小企業のお客さまがいるとします。当然、金利などの融資条件が良い方がいいわけですが、それだけでなく自社の環境対応レベルや、改善方法を知りたいといった企業も数多く存在します。

金利等の融資条件のみを求めるのではなく、環境配慮経営をさらに進めるために何をすれば良いのかというコンサルティング的な部分を合わせて求めているお客さまや、環境面での高い評価をアピールしたいお客さまのニーズにマッチしたのが「みずほエコアシスト<プラス>」です。その意味で、審査基準というよりは「お客さまのご要望の違い」に対応した商品設計となっています。

- 社会全体でCO2排出量削減の輪を構築-「<みずほ>エコサイクル」

- 国内外における日本産業の成長戦略をサポート-「環境都市開発プロジェクト」

- 中国の環境ベンチャー企業へ出資-「日中省エネ環境ファンド」

- CO2やGHG排出量を削減するための算定コンサルティング

- 金融機関として環境問題に貢献できる役割は大きい